『頑張れ♪店長!』『店舗アップ♪』軽減税率対応

2019年10月1日より消費税率10%への引き上げと、軽減税率制度が導入されます。

軽減税率制度導入により適応税率ごとの消費税計算の対応と、発行されている納品書、請求書、領収書を「区分記載請求書保存方式」様式への変更が必要となります。

具体的には、軽減税率商品の合計金額と軽減税率対象商品である旨の表記が必要となります。

○消費税の軽減税率制度について(国税庁)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/index.htm

○消費税軽減税率制度の手引き(国税庁)https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/01-1.htm

※納品書や領収書の発行が必須になるわけではございませんが、購入者から要求された場合には、対応した様式での発行が必要となります。

※2023年10月には「適格請求書保存方式」が適用され、軽減税率商品を販売されていない店舗様につきましても、様式の変更が必須となります。

『頑張れ♪店長!』『店舗アップ♪』をお使いの店舗様におかれましては、

下記内容をご確認の上、軽減税率商品を販売されている、いないに関わらず、

対応のお申込みをいただけますようお願いいたします。

対応内容

1,税率別の税計算対応

・軽減税率適応商品(8%)、標準税率商品(10%)の税計算に対応します。

商品毎の税率は受注データから取得します。取得できない場合、商品別に税率を判断できる条件の設定を行います。(例:商品マスタに税率項目設定)

・受注データから税率の判定が可能、あるいは可能となるモール・カート

(楽天市場、ポンパレモール、FutureShop2、Amazon、MakeShop、ショップサーブ、Wowma、ヤフーショッピング、ぐるなび)

※受注データから税率の判定ができない。判定できるという確定情報がないモール・カート2019年7月18日時点

(ヤフーオークション、Qoo10、カラーミーショップ)

こちらのモール、カートから取り込みをされている場合、商品別に税率を判断できる条件の設定が必要となります。

その他記載無いモール、カートにつきましては未確認もしくは確認中となります。

記載の無い店舗の処理をされている店舗様におかれましては、消費税率項目が既にダウンロードされているか、あるいは追加でダウンロード可能となるかご確認のうえ、お申し込みフォームにてご報告くださいますようお願いいたします。

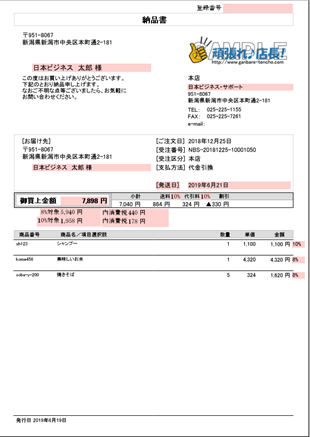

2,納品書、請求書、領収書を「適格請求書等保存方式」に対応した書式へ変更いたします。

納品書、請求書、領収書の形式につきましては、2019年10月1日から「区分記載請求書保存方式」適用され、2023年10月1日から更に追加記載が必要な「適格請求書保存方式」が適用されます。

日本ビジネス・サポートでは、今回の対応で「適格請求書保存方式」に対応いたします。

・適格請求書保存方式の導入(国税庁)

http://www.ganbare-tencho.com/wp-content/uploads/2020/02/keigen_03.pdf

○納品書・請求書対応

(画像はイメージです。実際は店舗様独自のレイアウトに修正を行います。)

| 赤枠の項目が必須となります。 ・「資産の譲渡年月日」 ・「税率ごとの税額」 |

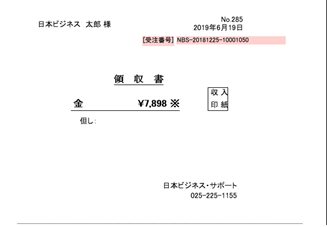

○領収書対応

(画像はイメージです。実際は店舗様独自のレイアウトに修正を行います。)

| ・受注番号 |

※領収書も適格請求書保存方式の変更対象となる帳票ですが、納品書・請求書を適格請求書保存方式に対応し、共通の受注番号を表示いたします。

これにより、用紙は別れますが全体で適格請求書の記載事項を満します。

消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A

37ページ「一定期間の取引をまとめた請求書の交付」(国税庁)

http://www.ganbare-tencho.com/wp-content/uploads/2020/02/01-01.pdf

3,補足

※税額の算出は制度に沿った計算方法を使用し、弊社ソフト上で行います。

モールによっては、税額の算出方法が公開されていたり、モールで算出された税率別の税額項目が取得できる場合がございます。

ですが、ソフト上で同梱や注文後の商品追加を考慮する場合、ソフト上での再計算する必要が出るためです。

これにより、モール上で算出された税額と誤差が生じる可能性がございます。(請求金額に差は生じません。内税額の誤差です。)

消費者庁の見解では、内税額に差が生じた場合、税額については販売者がどちらを適用するかを判断できます。

購入者の方から差についてお問い合わせがあった場合、弊社で計算した値を正としてお伝えいただいて問題ございません。

※割引額の按分計算について

適用税率ごとの合計金額、税額算出を行うにあたり、割引額の按分計算を行います。

この按分計算について標準税率に按分の比重を大きく取る計算方法をとっております。

弊社ソフトでは「標準税率合計額から優先的に値引きを行い、引ききれなかった余りを軽減税率合計額から引く」という按分方法を取ります。

今回対応する納品書等の帳票では、適用税率ごとの値引き後の対価の額(合計金額)が確認できる為、このような按分の計算方法でも問題ございません。

・その他『頑張れ♪店長!』『店舗アップ♪』から出力したデータを利用した納品書、請求書発行や、一体型送り状の修正対応をいたします。

これらに該当するサービスをご利用の店舗様におかれましては、

消費増税・軽減税率制度実施に伴う仕様変更があるかご確認ください。

対応をご希望の場合フォームにてその旨記載し、対応仕様についてお教えいただけますようお願いいたします。

納期・対応費用について

○サポート会員様

お申込み頂いた店舗様から順次対応と納品をさせていただきます。

(対応工数によっては順番が入れ替わる場合がございます。ご了承ください。)

上記基本内容で収まる場合には無償にて対応をさせていただきます。

○サポート非会員様

サポート会員にご入会頂いている店舗様の対応を優先して行わせていただきます。

可能な限り制度適用前に対応をさせていただきますが、進行状況によっては

2019年10月以降となる可能性がございます。何卒ご了承ください。

ご利用のファイルにて工数を確認した後お見積りをさせていただいます。

対応につきましては以下の2種からお選びください。

・消費増税・軽減税率対応基本対応:110,000~円(税込)

サポート期間:納品から30日

納品から30日間、本件に関するお問い合わせや不具合対応に無償にて対応いたします。(ご要望対応などは見積もりをさせていただく場合がございます。)

30日経過した後のご要望、不具合対応につきましては別途お見積りとさせていただきます。

・消費増税・軽減税率対応基本対応+サポート入会:165,000~円(税込)

サポート期間:ご入会から1年間

サポート会員にご入会いただきますと、1年間の保守が可能となります。

また、会員期間内に発生した、店舗様都合でない仕様変更対応について無償で対応可能となります。

年会費、詳細な会員特典につきましては(support@nihon-bs.com)までお問い合わせください。

対応お申し込み

下記フォームよりお申し込みください。

https://ws.formzu.net/fgen/S91472427/

※軽減税率に関するご質問につきましては最寄りの税務署等にご確認ください。

よくあるご質問

Q1,対応により具体的にどのように変わるか。

A,税率別の消費税計算が可能となります。

注文の明細画面に税率別の合計金額、税額合計、消費税率が表示されます。

また、納品書、請求書、領収書のレイアウトが「適格請求書保存方式」に対応した様式となります。

Q2,消費増税・軽減税率適応前に対応を行って問題ないか。

A,問題ございません。明細画面、納品書などのレイアウトは変更となりますが、

表示や計算される金額はこれまで通り正しいものとなります。

Q3,軽減税率適応商品を販売していない。対応は不要か知りたい。

A,対応は必要となります。

2023年10月の「適格請求書保存方式」様式の対応が必要となります。

Q4,商品ごとの税率が受注データから判断できない場合はどうするか。

A,ソフト上の商品マスタ、あるいは商品名に判断可能な記号を入れていただくことで判定できるようにいたします。

商品マスタでの判定をご希望の店舗様については、「商品番号、消費税率」の2項目のデータを一括インポートできるような仕組みをご用意いたします。

Q5,税額の算出方法を教えてほしい。

A,国税庁が公表している、適用税率ごとの取引総額に110分の10、108分の8を乗じて計算する「割戻し計算」をとり入れております。

適格請求書保存方式の導入 3ページ「適格請求書等保存方式」の「納付税額の計算方法」内(国税庁)

http://www.ganbare-tencho.com/wp-content/uploads/2020/02/keigen_03.pdf

Q6,税率が混在している注文で税率別の合計金額を算出する際、ポイント、クーポン等の割引はどのように処理されるか。

A,税率別の合計金額を算出する際、値引き額は税率別に按分して引くかたちとなります。

弊社ソフトでは「標準税率合計額から優先的に値引きを行い、引ききれなかった余りを軽減税率合計額から引く」という按分方法を取ります。

今回対応する納品書等の帳票では、適用税率ごとの値引き後の合計金額を表記しますので、そのような計算で問題ございません。

「消費税の軽減税率制度に関するQ&A (個別事例編)」72ページ 問118 一括値引きがある場合のレシートの記載(国税庁)

http://www.ganbare-tencho.com/wp-content/uploads/2020/02/03-01.pdf

計算例:

軽減税率対象商品2点、標準税率商品1点を購入し、クーポンで550円分利用した場合の明細画面(『頑張れ♪店長!』の場合)

Q7,ラッピング料金やおまけ商品追加の消費税率は自動的に振り分けできるか。

A,ラッピング料金につきましては、消費増税のタイミングで追加時に10%で反映するように対応いたします。

個別カスタマイズで商品自動追加対応を行っている場合がございますが、弊社では対応の記録が無い場合がございます。その場合はお申込みフォームにてお教えください。

Q8,受注データ内に税率別の税額が存在するが、ソフト内で計算するのはなぜか。

A,ソフト上で行う商品追加や同梱により、受注データ時点とは計算が合わないケースが発生する可能性がございます。そういった場合も含め問題なく計算できるようにするためです。

サイト上とソフトで差異が出た場合、どちらの税額を有効とするかは、販売者が決められることを消費者庁に確認済でございます。

Q9,税率が記載された納品書は必ず印刷しなければならないのか。

A,2019年10月1日以降、購入者から要求された場合には印刷が必須となります。

「区分記載請求書保存方式」の要件を満たすものであれば弊社ソフト上の物に限らず、

モール等から印刷するものでも十分です。

弊社ソフトから印刷しない場合、行っていただく修正箇所は減ります。

対応お申し込み

下記フォームよりお申し込みください。

https://ws.formzu.net/fgen/S91472427/

※軽減税率に関するご質問につきましては最寄りの税務署等にご確認ください。